北京时间8月22日22时,在杰克逊霍尔全球央行年会上,美联储主席杰罗姆·鲍威尔迎来了他任期内的第八次演讲,也极可能是最后一次的“绝唱”。就在全球市场屏息以待之时,鲍威尔不仅意外释放了迄今为止最强烈的降息信号,更是宣布回归传统的2%通胀目标,抛弃了在“大通胀”中饱受争议的“灵活平均通胀目标”(FAIT)。

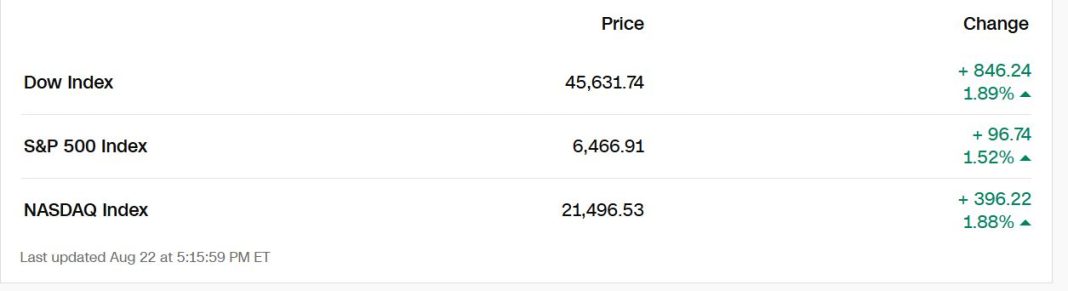

美股应声“狂欢”,道指一度飙涨逾900点,收盘创历史新高;纳指、标普500双双创下5月以来最大单日涨幅;市场恐慌指数(VIX)闪崩12%。

然而,在这场“狂欢”背后,这位即将卸任的美联储掌门人,却也留下了一个棘手的“危险遗产”——一个由政府财政主导、美联储独立性岌岌可危的时代。这一“财政主导”的现象,正严重侵蚀着美联储的独立性,并可能将美国等经济体推向桥水基金创始人雷·达利欧(Ray Dalio)所说的“债务死亡螺旋”。

最强降息信号引爆市场

“基本前景和不断变化的风险平衡,可能需要我们调整政策立场。”

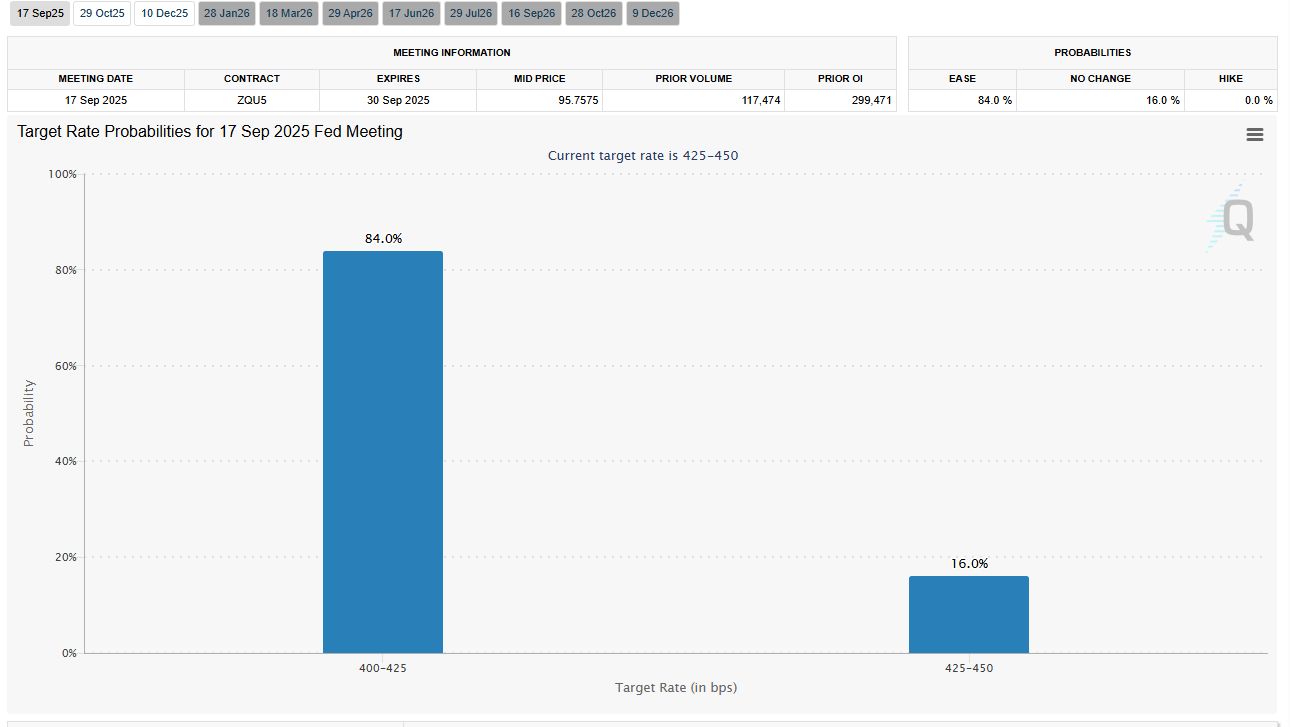

演讲开场第一句,鲍威尔便抛出重磅信号。尽管并未明确承诺9月降息,但他直言,在借贷成本对经济形成拖累、劳动力市场走软、通胀风险可控的情况下,“风险的转变确实值得我们调整政策立场”。此言一出,市场对9月降息的押注概率瞬间从75%飙升至90%,华尔街开启“狂欢模式”。

道琼斯指数一度狂涨900点,纳斯达克指数飙升2.1%,两大指数均创下自5月以来的最大单日涨幅。周五,美股全线收涨,道指创历史新高。标普500指数收涨96.74点,涨幅1.52%,报6466.91点,逼近8月14日所创收盘历史最高位6468.54点。道指收涨846.24点,涨幅1.89%,报45631.74点,突破2024年12月4日所创收盘历史最高位45014.04点。美元较日高一度暴跌超1.3%,创下4月以来最大单日跌幅。黄金上涨1%。美债收益率普跌,2年期收益率跌7.44基点。

然而,鲍威尔也坦言美联储正面临“挑战性局面”。在他看来,两大目标——低通胀与健康的劳动力市场——正变得相互冲突。他警示,虽然7月通胀有所降温,但就业增长已急剧放缓至月均3.5万个,远低于2024年的水平。“这意味着,就业的下行风险正在上升。一旦风险兑现,可能出现裁员激增和失业率迅速攀升。”他强调,美联储需要“谨慎推进”其降低经济限制程度的计划,暗示降息幅度不会一步到位。

通胀问题依然是鲍威尔的关注点。他承认,高关税正在推升部分商品价格,7月核心PCE通胀达到2.9%,高于一年前。但他试图淡化市场的担忧,强调关税影响“更可能是一次性的价格水平调整”,而非持续的通胀螺旋。

鲍威尔也对政策独立性加以强调。他重申,美联储不会预设政策路径,而是“完全基于数据和风险评估来决定下一步举措”。这表明,即便面临总统的政治压力,美联储仍坚持数据驱动。

截至发稿,芝商所FedWatch工具显示,交易员预测美联储9月份降息可能性为84%。

鲍威尔“认错”,抛弃“大通胀”推手,重回2%通胀目标

在讲话的另一核心部分,鲍威尔公布了美联储对政策框架的第二次五年评审:抛弃了2020年引入的“灵活平均通胀目标”(FAIT)机制。这一机制在2020年被视为美联储应对长期低通胀的创新之举,允许通胀在一段时间内超过2%。然而,事实证明,这一策略在疫情后的通胀狂潮中形同虚设,反倒被市场普遍认为是美联储行动迟缓、错失先机的“罪魁祸首”。

对此,国金证券首席经济学家宋雪涛向《每日经济新闻》记者(以下简称“每经记者”)直言,“美联储在2020年进行的这次货币政策框架改革是相对失败的,抛弃FAIT也是必然的。”

鲍威尔本人也承认,“补偿式通胀超调的设想已被证明毫无意义”。他强调,美联储将回到更传统的“灵活通胀目标”,将2%通胀作为清晰目标,不再容忍人为的超标。

宋雪涛认为,这一修改的实际影响相对较小,因为当前市场的共识本就是2%的通胀目标,所以这只是重新回到2012年伯南克第一次提出政策框架时候的表述。

鲍威尔的政策立场变化

值得注意的是,新框架还删除了“就业短缺”的表述,恢复为双向偏离的定义,即无论就业高于还是低于最大可持续水平,都可能触发政策反应。更重要的是,美联储将“锚定通胀预期”提升到了制度核心,誓言将果断行动,以确保长期通胀预期稳固在2%附近。

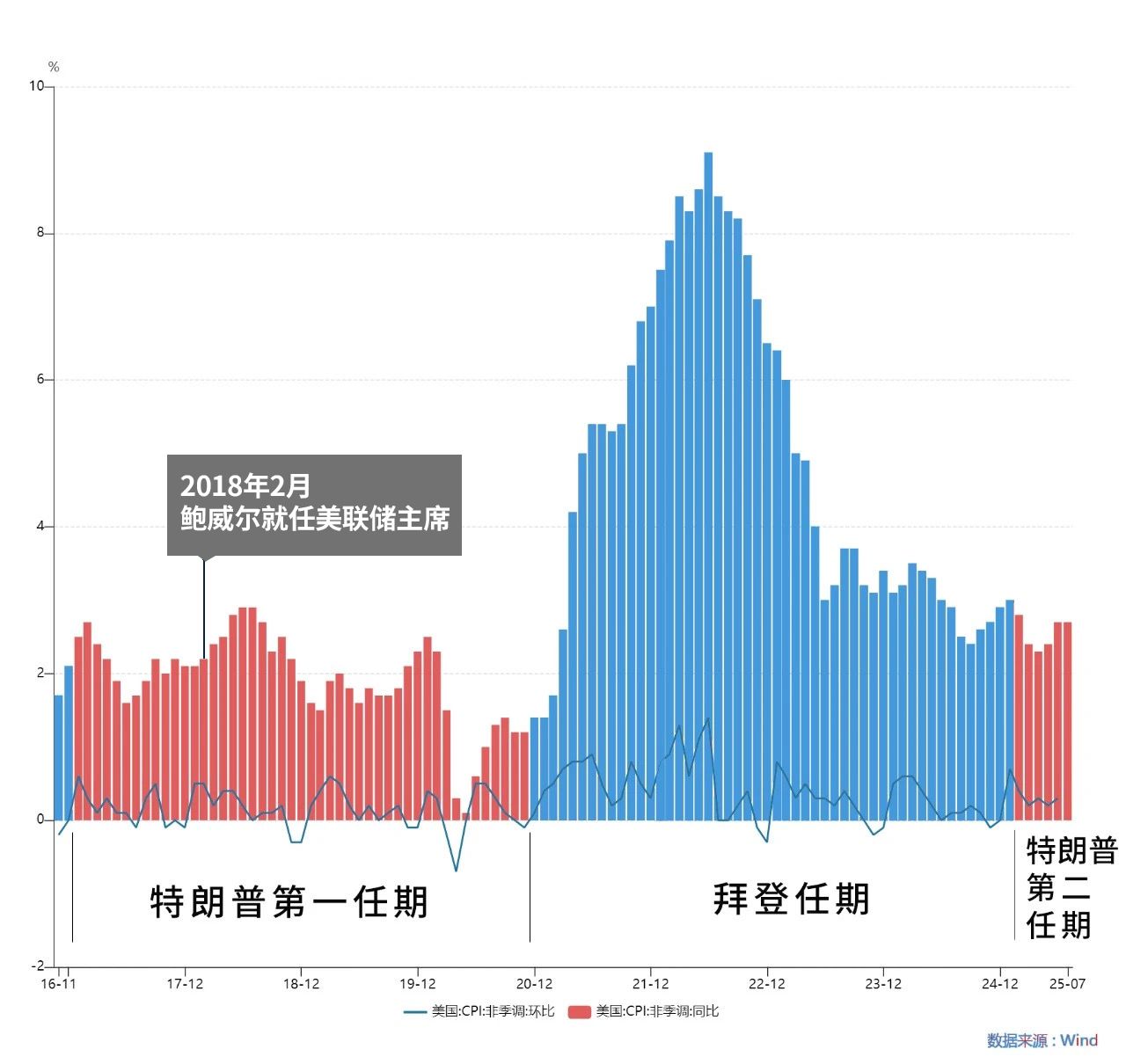

近十年美国CPI走势

最后,声明中重申了“平衡取向”的承诺。当就业和通胀目标出现矛盾时,政策制定者将同时衡量偏离的幅度和时间跨度,而不是单方面偏向某一目标。与2020年相比,2025年的新框架展现出鲜明的转向:从担心低通胀、低利率的旧常态,转向应对高通胀、高利率并存的新现实。

鲍威尔的“遗产”:“财政主导”挑战美联储独立性

明年5月,杰罗姆·鲍威尔即将卸任。

宋雪涛认为,从美联储主席的角度看,鲍威尔的任期内是相对成功的。他推动了联储政策透明化,将FOMC会后发布会从每年4次增加至8次。2020年FAIT的改革以及今年的另一次货币政策框架改革都是在鲍威尔的主导下进行,这些都是站在中央银行的角度,鲍威尔所做的卓越贡献。从危机应对的角度,2019年回购市场危机、2020年疫情冲击、2023年硅谷银行危机以及2025年4月“解放日关税”冲击,美联储都拿出了相对有效乃至过剩的工具救助,美国经济过去8年总量层面维持的“繁荣”亦可以部分归功于鲍威尔的政策定力与决心。

但这位即将卸任的掌门人,却留下了一个“危险遗产”——一个由政府财政大肆主导、央行独立性备受侵蚀的局面。

美联储被视为抵御通胀的最后一道防线。但在鲍威尔的任期内,一场“史诗级放水”与美国政府的“天量财政”合流,将美国经济推入一个由政府财政政策而非货币政策主导的时代。这一被称为“财政主导”的现象,正严重侵蚀着美联储的独立性,并可能将美国等主要经济体推向桥水基金创始人雷·达利欧所说的“债务死亡螺旋”。

2020年,美联储果断降息至零,并启动史无前例的量化宽松,成功避免了一场经济崩溃。然而,鲍威尔领导下推出的“灵活平均通胀目标”(FAIT)框架,却因对2021年通胀飙升的“误判”而饱受诟病。彼时,美联储坚持“暂时性通胀”的判断,导致政策行动迟缓。对此,国金证券首席经济学家宋雪涛指出,美联储对2021~2022年高通胀“负责”,已成市场共识。

当通胀最终失控时,鲍威尔又火速掉头,开启了自20世纪80年代以来最激进的加息周期,试图为经济“软着陆”。然而,此前的“放水”与政府的巨额支出双双将美国政府债务推向新高。截至2025年7月,美国联邦政府债务首次突破37万亿美元,占GDP比重飙升至127%。背负巨额债务,政府则开始希望央行维持低利率环境,以减轻沉重的还息负担。特朗普多次公开喊话,直言降息能为美国“省下每年数千亿美元的利息”,等于要求美联储“为财政纾困”。

这种公开施压让市场开始担心,历史是否会重演上世纪40年代的情景——彼时,为支持二战,美联储被迫沦为政府的“提款机”,被人为压低国债利率,最终导致战后通胀飙升,直到1951年通过《财政部-美联储协议》才恢复独立。

如今,历史似曾相识。投资者和经济学家警告,美国正在进入一个“财政主导”的时代。

市场已明显感受到财政压力对货币政策的牵制:短期利率因降息预期而下滑,但长期利率却在上升。两年期与三十年期美债收益率之间的利差已接近自2022年初以来的最大值,这无疑是投资者对美联储独立性投下的一张“不信任票”——他们担心,在政治干预下,货币政策将过度宽松。

特朗普近期重启对鲍威尔的“炮轰”,更是让这种担忧火上浇油。凯投宏观分析师指出,这种反常的市场表现暗示,如果白宫通过人事安排对美联储“加强控制”,长期收益率可能进一步飙升,从而加剧债务风险。

雷·达利欧就此提出了“债务死亡螺旋”的严峻警告。他认为,当一个国家债务过高,以至于需要发新债来偿还旧债利息时,就会引发一场信心危机,最终迫使央行“开动印钞机”购买债券,导致货币大幅贬值和长期通胀。哈佛大学教授肯尼斯·罗戈夫(Kenneth Rogoff)也指出,美元作为全球储备货币的“缓冲垫”正在被耗尽,美国正面临艰难的金融调整。

市场的反应已经印证了这些警告。自2022年以来,黄金价格与高实际利率同步上涨,打破了传统的反比关系。这主要是由于新兴市场央行大规模“抄底”黄金,以对冲美元风险和财政不稳定的威胁。这标志着全球对当前法定货币体系,特别是对美元管理者信誉的一次重要“不信任投票”。

鲍威尔的继任者将面临一个极其棘手的局面。他们不仅要设法在不引发严重经济衰退的情况下遏制通胀,更要在强大的政治和财政压力下,艰难地维护美联储的独立性。

宋雪涛向每经记者分析称,美联储独立性都是相对而言的。特朗普的部分抨击并非毫无根据,例如去年大选前的大幅降息,显然有意无意地会利好当时执政的民主党。“只是在特朗普上任后,与特朗普越过默认底线的行为相比,鲍威尔的言行将他塑造成了一位捍卫联储独立性的个体。”

(每日经济新闻)

文章转载自 东方财富